Sinkende Renditen auf Cash könnten eine starke Umschichtung in die Kreditmärkte auslösen, während die Finanzierung von KI und die Schwellenländer neue Chancen bieten könnten. Peter Bentley von Insight Investment nennt sechs potenzielle Katalysatoren für Kreditinvestitionen im Jahr 2026.

1. Umschichtung von Cash in die Kreditmärkte

Als die kurzfristigen Zinsen stark stiegen, wurden Geldmarktfonds (MMF) für private wie institutionelle Anleger zu einer attraktiven Anlageoption, da sie hohe Renditen bei geringem Risiko boten. Seit Beginn der Zinserhöhungen durch die US‑Notenbank (Fed) Anfang 2022 sind die Bestände in Geldmarktfonds um 2,3 Billionen US‑Dollar gestiegen.

Nun jedoch sinken die kurzfristigen Zinsen – insbesondere in den USA – und die Zinskurven steilen sich wieder auf. Daher erwarten wir, dass Anleger sich von Bargeld abwenden und anderswo nach höheren Renditen suchen. Das könnte eine Welle an Liquidität in die Kreditmärkte freisetzen.

2. Der KI‑Infrastrukturboom dürfte das Wachstum positiv halten

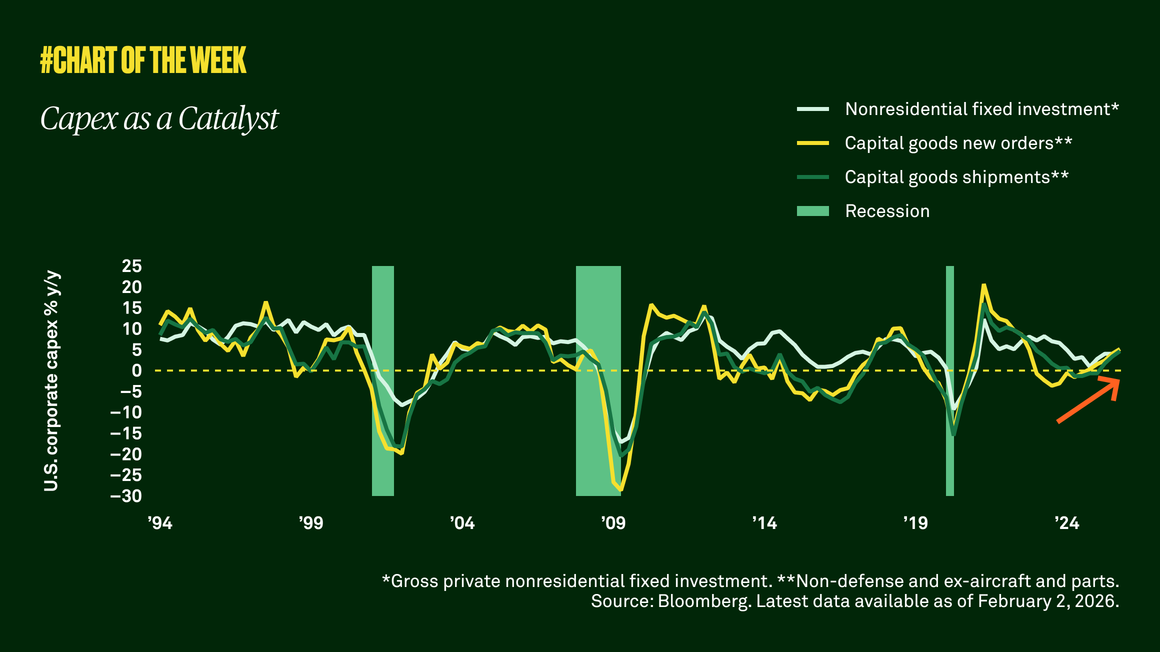

Die Rentabilität US‑amerikanischer Unternehmen liegt auf dem höchsten Stand seit 70 Jahren, was es Technologiekonzernen ermöglicht, einen beispiellosen, KI‑getriebenen Investitionsboom anzustoßen. Selbst wenn die Prognosen optimistisch sind, dürfte das erwartete Ausmaß der Ausgaben auch 2026 ein bedeutender Rückenwind für das Wachstum bleiben. Gemeinsam mit den erwarteten Zinssenkungen sollte dies das Wirtschaftswachstum im positiven Bereich halten, auch wenn wir davon ausgehen, dass es verhalten bleiben wird.

3. Die Finanzierung von KI‑Infrastruktur könnte das Kreditangebot erhöhen

Für Fixed‑Income‑Investoren eröffnet der Anstieg der KI‑Investitionen die Chance, Zugang zu attraktiven, risikoarmen Schuldtiteln finanziell robuster Emittenten zu erhalten. Anders als in der Dotcom‑Ära verfügen viele der heutigen Technologieunternehmen über solide Bilanzen und diversifizierte Einnahmequellen. Dadurch sollten sie selbst dann widerstandsfähig bleiben, wenn das KI‑Wachstum hinter den Erwartungen zurückbleibt.

Obwohl ein höheres Emissionsvolumen die Kreditspreads – insbesondere in den USA – vorübergehend ausweiten könnte, rechnen wir mit anhaltend starker Nachfrage, solange die Renditen hoch bleiben.

Da sich das KI‑Ökosystem weiterentwickelt, wird es jedoch zwangsläufig Gewinner und Verlierer geben. Daher ist eine sorgfältige Emittentenauswahl entscheidend, um das volle Potenzial dieser Chance auszuschöpfen.

4. Globales Kreditumfeld bei niedrigem Wachstum

Bleibt das nominale Wachstum deutlich positiv, ist eine Phase schwachen Wachstums für den Kreditmarkt nicht zwangsläufig problematisch. Für Aktien hingegen könnte ein solches Umfeld herausfordernder sein, da es darauf hindeutet, dass Gewinnwachstum schwerer aufrechtzuerhalten ist.

Der Fixed‑Income‑Bereich benötigt jedoch kein schnelleres Wachstum – sondern lediglich die fristgerechte Rückzahlung von Schulden. Selbst moderat positives nominales Wachstum schafft in der Regel ein unterstützendes Umfeld für Kreditanlagen.

5. Blick auf die Schwellenländer

Wir blicken positiv auf den Ausblick für Schuldtitel aus Schwellenländern. Regionen wie Lateinamerika bieten potenziell attraktive Anlagechancen, da Unternehmen mit starken inländischen Geschäftsmodellen weitgehend von globalen Zollrisiken abgeschirmt sind.

6. Globale Investments könnten wertvoll sein

Wir sehen im Jahr 2026 ein erhebliches Potenzial für deutliche Marktdivergenzen, was aktiven Managern interessante Anlagechancen eröffnen könnte. In Europa steht Frankreich vor politischen und fiskalischen Herausforderungen, während der Ausblick in anderen Ländern konstruktiver ist – unterstützt durch deutsche fiskalische Impulse und steigende Verteidigungsausgaben. Phasen erhöhter Volatilität in verschiedenen Segmenten des Fixed‑Income‑Universums sind nahezu sicher, bieten jedoch taktische Chancen für Anleger, die flexibel auf sich verändernde Marktbedingungen reagieren können.

Dieser Artikel ist Teil unserer „2026 Outlook“-Reihe, in der unsere Finanzexpertinnen und -experten sechs zentrale Fragen beantworten, die Anleger beschäftigen.

Der Wert von Investments kann sinken. Deshalb besteht die Möglichkeit, dass Anleger den investierten Betrag nicht in voller Höhe zurückerhalten.

1Investment Managers are appointed by BNY Mellon Investment Management EMEA Limited (BNYMIM EMEA), BNY Mellon Fund Management (Luxembourg) S.A. (BNY MFML) or affiliated fund operating companies to undertake portfolio management activities in relation to contracts for products and services entered into by clients with BNYMIM EMEA, BNY MFML or the BNY Mellon funds.

2893500 Exp: 12 Juni 2026