Es gibt keine Anzeichen für eine Abschwächung der Marktvolatilität. Insight Investment1 geht davon aus, dass dies Gelegenheiten für Absolute-Return-Anleihenstrategien schafft, die ungeachtet des Marktumfelds positive Renditen generieren.

Die Volatilität von Anlagen wird in der absehbaren Zukunft von einer Vielzahl von Kräften angetrieben. Die meisten dieser Kräfte werden sie wahrscheinlich eher verstärken als mindern. Diese Volatilität könnte ein breites Spektrum an Relative-Value-Chancen für eine Absolute-Return-Anleihenstrategie ohne im Voraus festgelegte Anleihen-Benchmark mit sich bringen.

Hauptantriebskräfte der Volatilität

- Am Markt bestehende Zinssenkungserwartungen

- Wieder zunehmende Inflationsrisiken

- Mögliche Anhebung des neutralen Zinssatzes durch die Zentralbank

- Haushaltsdisziplin und deren Folgen für den Staatshaushalt

- Zurückfahren der Globalisierung

- Geopolitik

- Technologischer Fortschritt

Diese Volatilität hat vier zentrale Gelegenheiten für Manager von Absolute-Return-Anleihenfonds geschaffen.

1) Zinsdifferenzen

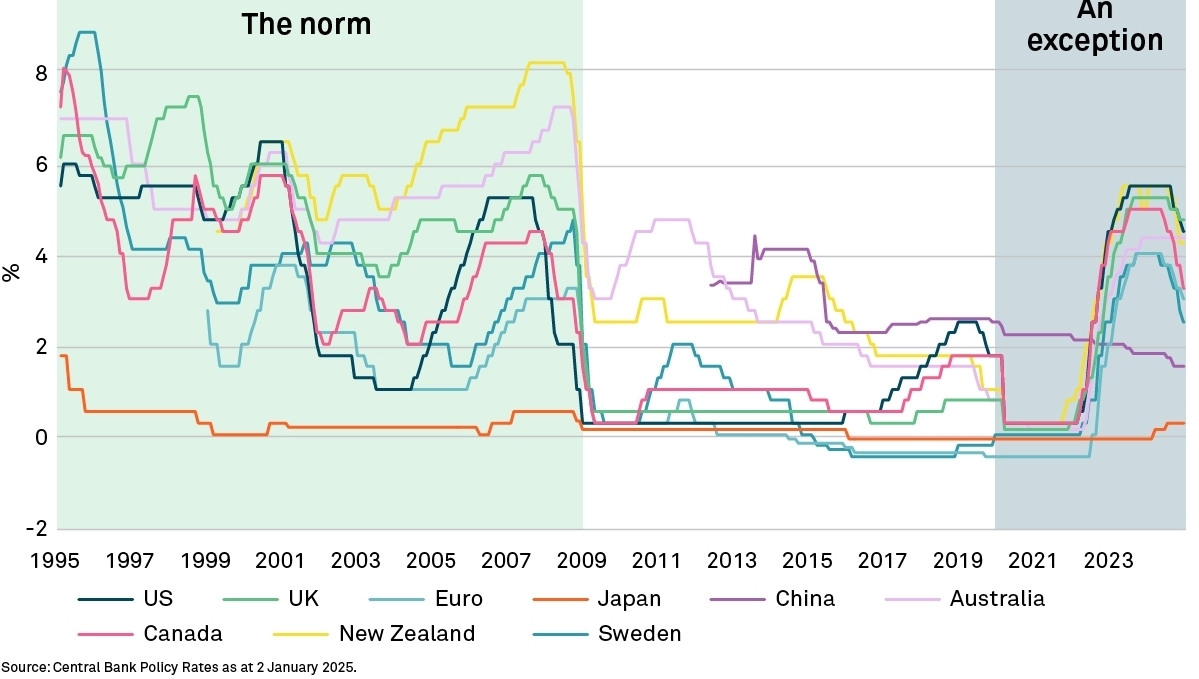

Diese Kräfte haben u. a. zur Folge, dass die Leitzinsen der Zentralbanken der Industrieländer wahrscheinlich voneinander abweichen. In den letzten fünf Jahren haben sich die meisten Zinssätze einander angenähert (siehe Abbildung 1).

Aufgrund der unterschiedlichen Phasen der Wirtschaftszyklen und der abweichenden Fiskalpolitiken der Länder geht Insight Investment nun davon aus, dass die Differenzen in der Geldpolitik ein Ausmaß erreichen könnten, das zuletzt in den 1990er und frühen 2000er Jahren zu beobachten war. Ein wesentlicher Grund für diese Differenzen dürfte der unterschiedliche politische Erfolg sein. Wichtige Trends in diesem Zusammenhang sind die Technologieführerschaft der USA und die Herausforderungen, mit denen europäische Hersteller konfrontiert sind. Für Letzteres besteht für den europäischen Automobilsektor die Gefahr, Marktanteile an asiatische Wettbewerber bei Elektrofahrzeugen zu verlieren, während er gleichzeitig mit relativ höheren Energiekosten in Europa konfrontiert ist. Diese Themen werden wahrscheinlich die Unterschiede im Bereich der Zinsen und der Bewertungen der Währungen verstärken.

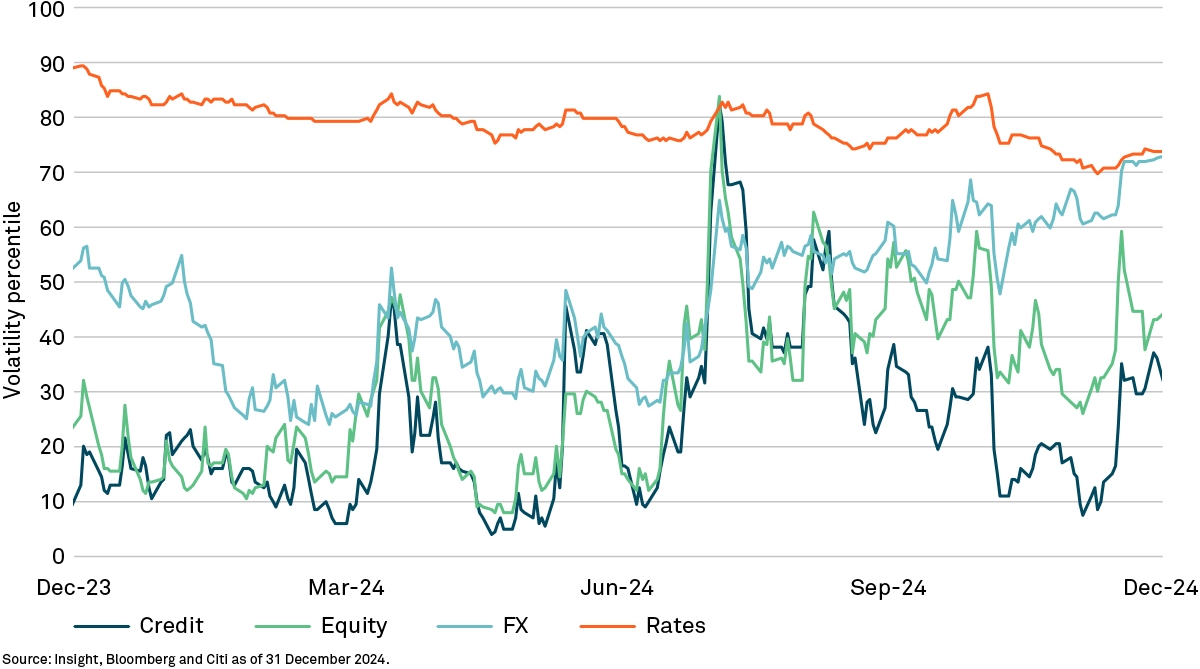

Darüber hinaus erkennt Insight Investment Gelegenheiten aufgrund einer allgemeinen Fehlbewertung von Anlagen. In die Bewertung von risikoreichen Anlagen fließt im Moment die Erwartung eines robusten Wachstums im Jahr 2025 ein. Dies bedeutet jedoch auch, dass Spielraum für potenzielle Enttäuschungen besteht. Die Volatilität war 2024 sowohl an den Aktien- als auch an den Kreditmärkten weitaus geringer als im Durchschnitt während der letzten zehn Jahre (siehe Abbildung 2). Dies scheint nicht dem allgemeinen Niveau der makroökonomischen Volatilität zu entsprechen.

2) Zunahme der Renditekurven

Die Positionierung für eine Zunahme der Renditekurven der wichtigsten Zinsmärkte gehört zu den bevorzugten Maßnahmen von Insight Investment im Jahr 2025. Aus historischer Sicht erscheinen die Renditekurven zurzeit sehr flach. Angesichts der historisch hohen Menge an im Umlauf befindlichen Staatsanleihen und der wahrscheinlich bevorstehenden Lockerung der Fiskalpolitik hält Insight Investment die Laufzeitprämie am langen Ende der Märkte für Staatsanleihen in den USA, Großbritannien und Deutschland für zu niedrig. Folglich bevorzugt Insight Investment Positionen, die von einer Versteilung der Renditekurven dieser Märkte profitieren dürften.

3) Höhere Volatilität kommt Kreditstrategien mit einem vorsichtigen Risikoansatz zugute

Innerhalb einer Absolute-Return-Anleihenstrategie passt Insight Investment seine Risikoniveaus in der Regel entsprechend der erkannten Zahl von Gelegenheiten an. Wenn sich viele Gelegenheiten bieten, geht das Team mehr Risiken ein, um sie auszunutzen. Sind die Gelegenheiten jedoch rar, reduziert es das eingegangene Risiko. Es zielt also im Gegensatz zu anderen Strategien nicht auf ein einheitliches Risikoniveau in jedem Marktumfeld ab.

4) Straffung der Geldpolitik in Japan

Japan hat die Zinssätze länger als andere Industrieländer auf einem niedrigen Niveau gehalten. Da die Bank of Japan (BoJ) nun ihre Geldpolitik strafft, während andere wichtige Zentralbanken sie lockern, ergibt sich aus Sicht von Insight Investment eine Gelegenheit. Im April 2025 stand der japanische Leitzins bei 0,5%, aber das Team erwartet, dass die BoJ die Zinsen noch auf mindestens 1,5% erhöht, ein höheres Niveau als die Märkte eingepreist haben. Aus diesem Grund hat sich das Team in Japan für eine Verflachung der Renditekurve positioniert.

In diesem Zusammenhang spielt noch ein weiterer Faktor eine Rolle: Wenn die japanischen Zinsen steigen, erwartet Insight Investment, dass japanische Anleger Geld aus ausländischen Anleihenmärkten abziehen; dies wird außerdem zur Verflachung der Renditekurve beitragen und Verkaufsdruck in anderen Ländern erzeugen.

Was spricht für eine Absolute-Return-Anleihenstrategie?

Absolute-Return-Anleihenstrategien können Diversifizierungsvorteile mit geringer Korrelation mit auf Gesamtrenditen ausgerichteten Anleihen-Benchmarks oder -Strategien bringen. Sie wurden konzipiert, um eine positive Rendite ungeachtet des Umfelds zu bieten, also selbst in Jahren wie 2022, als die Anleihenrenditen im gesamten Jahresverlauf kontinuierlich anstiegen. Aus diesem Grund geht Insight Investment davon aus, dass solche Strategien kein strukturelles Exposure gegenüber Zins- und Kreditrisiken aufweisen sollten.

In einer Zeit, die durch hohe Volatilität und höhere Renditen geprägt ist, dürften Absolute-Return-Anleihenstrategien besonders gut positioniert sein. Im Moment entstehen dank hoher Geldmarktzinsen, flacher Renditekurven, enger Kreditspreads und der erhöhten Volatilität Gelegenheiten für mehrdimensionale Anleihenstrategien. Vor allem können diese Gelegenheiten alle genutzt werden, ohne dass ein Zins- oder Durationsrisiko eingegangen werden muss.

Insight Investment erwartet, dass diese Strategien gut positioniert sind, um Anlegern eine Mischung aus stabilem Wachstum und Kapitalerhalt zu bieten. Dieser Ansatz soll Kunden effizientere Anlagen im gesamten Anlagezyklus bieten.

Der Wert von Anlagen kann sinken. Anleger erhalten den investierten Betrag möglicherweise nicht zurück. Die laufenden Erträge eines Investments können schwanken und werden nicht garantiert.

1 Investment Managers are appointed by BNY Mellon Investment Management EMEA Limited (BNYMIM EMEA), BNY Mellon Fund Management (Luxembourg) S.A. (BNY MFML) or affiliated fund operating companies to undertake portfolio management activities in relation to contracts for products and services entered into by clients with BNYMIM EMEA, BNY MFML or the BNY Mellon funds.

2439909 Exp: 31 Oktober 2025